O sistema financeiro brasileiro passa por mudanças significativas, e as cooperativas de crédito no interior do Brasil têm desempenhado um papel cada vez mais relevante. Em regiões onde o acesso aos bancos tradicionais é limitado, essas instituições surgem como alternativa eficiente para ampliar a inclusão financeira e fomentar o desenvolvimento local.

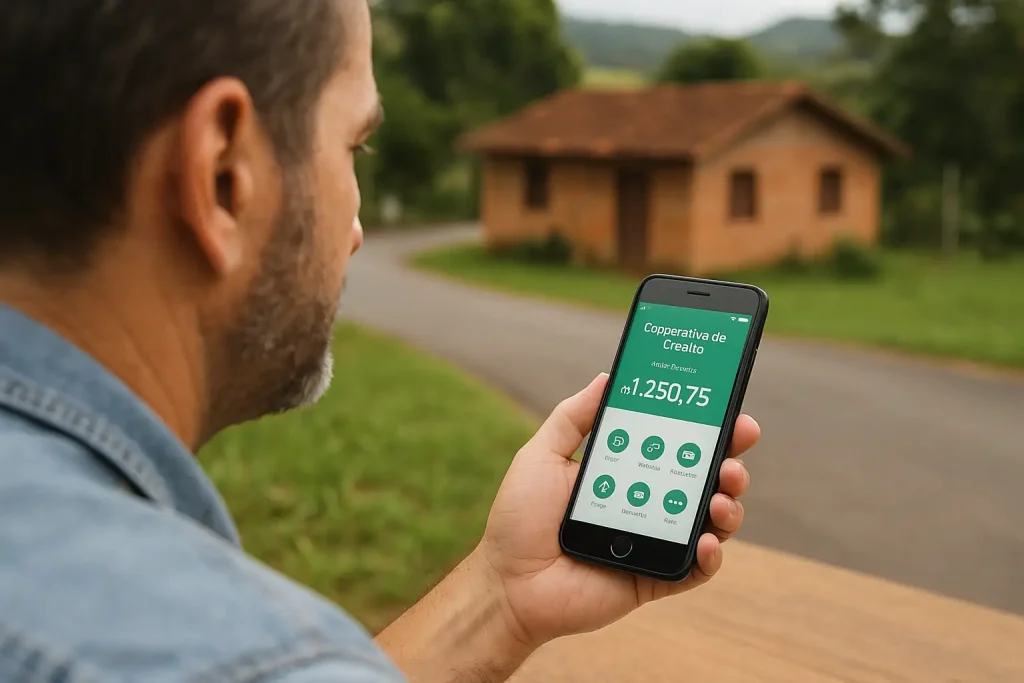

Em 2025, o fortalecimento das cooperativas não se limita ao crédito. Elas oferecem soluções modernas de gestão, canais digitais acessíveis e condições competitivas. Dessa forma, as cooperativas de crédito no interior do Brasil consolidam-se como agentes de transformação, unindo menores custos a um atendimento mais próximo da realidade de seus associados.

Inclusão financeira e desenvolvimento regional

Um dos pontos centrais desse modelo é a capacidade de alcançar populações historicamente desassistidas. Em pequenas cidades e áreas rurais, as cooperativas preenchem lacunas deixadas pelo sistema bancário tradicional, oferecendo contas, empréstimos e cartões com menos burocracia. Essa proximidade estimula não apenas o consumo, mas também o empreendedorismo local.

Além disso, as cooperativas têm estrutura baseada na participação dos associados. Cada membro é ao mesmo tempo cliente e dono, o que aumenta o engajamento e gera senso de pertencimento. Esse formato fortalece a confiança e diferencia as cooperativas de crédito no interior do Brasil das instituições convencionais, que operam com foco exclusivo no lucro.

Prós e contras das cooperativas de crédito

O crescimento desse setor traz benefícios importantes, mas também apresenta desafios. É fundamental avaliar com clareza os pontos positivos e as limitações para que os consumidores façam escolhas conscientes.

| Prós | Contras |

|---|---|

| Taxas de juros mais baixas | Menor rede de agências físicas |

| Maior proximidade com a comunidade | Limitação em alguns serviços mais sofisticados |

| Participação democrática dos associados | Menor visibilidade nacional em comparação aos grandes bancos |

Fatores que explicam a expansão

A retomada econômica e a busca por alternativas mais justas impulsionam esse crescimento. Além de oferecer crédito a custos reduzidos, as cooperativas ampliam a confiança em regiões que, por vezes, não contam com forte presença de grandes bancos.

- Crescente demanda por inclusão financeira em áreas rurais

- Avanço das plataformas digitais das cooperativas

- Busca por taxas menores em comparação ao crédito bancário tradicional

- Fortalecimento do cooperativismo como movimento social e econômico

Esses aspectos explicam por que as cooperativas de crédito no interior do Brasil estão em expansão. Ao aliar taxas mais baixas e governança democrática, elas se consolidam como instrumentos de inclusão e fortalecem a economia regional.

Desafios e perspectivas

Apesar dos avanços, ainda existem barreiras importantes. A baixa familiaridade de parte da população com o sistema cooperativista pode limitar a adesão. Além disso, a necessidade de investimentos em tecnologia e capacitação dos gestores permanece um ponto sensível para o setor.

Superar esses desafios depende de políticas de incentivo, educação financeira e fortalecimento institucional. Ao ampliar sua atuação, as cooperativas de crédito no interior do Brasil podem se tornar ainda mais relevantes, equilibrando inovação e proximidade comunitária.

O futuro do cooperativismo financeiro

Nos próximos anos, a expectativa é que as cooperativas ampliem sua presença digital, mantendo o vínculo com as comunidades locais. Essa combinação de tecnologia e proximidade deve consolidar seu papel como alternativa sustentável aos grandes bancos.

Conclusão

O avanço das cooperativas de crédito no interior do Brasil representa mais do que uma alternativa de menor custo. Trata-se de uma transformação estrutural que democratiza o acesso a serviços financeiros e fortalece o desenvolvimento regional.

Com taxas competitivas, governança democrática e soluções inovadoras, essas instituições têm potencial para se consolidar como protagonistas no sistema financeiro brasileiro. Em 2025, sua atuação deve ganhar ainda mais relevância, ampliando oportunidades e promovendo inclusão em regiões antes negligenciadas.